现在的信用卡广告铺天盖地,让人感觉现在年轻人似乎已经不再办卡了,然而在7月初市场调研机构艾瑞发布的2019年第一季度的中国第三方移动支付交易规模市场份额报告中,支付宝以53.8%的市场份额排名第一,而腾讯的财付通(包括微信支付)市场份额为39.9%,排名第二。是不是信用卡被边缘化了呢?是不是信用卡已经被移动支付完成了?其实是移动支付正在运载、变种信用卡,而且大规模移动支付形成,也是中国被信用体系的完成。

移动支付已成为习惯

疑似移动支付把信用卡边缘化

2018年央行发布的全年支付体系运行总体情况中的数据显示,2018年全年移动支付业务金额达到277.39万亿元,但全国银行业金融机构共办理非现金支付业务2203.12亿笔,金额3768.67万亿元。

可见,尽管移动支付是时下人们最常用的支付方式,但似乎移动支付正在把信用卡边缘化,这究竟是怎么回事呢?

移动支付产生了错觉

不管是线上还是线下,人们只需要一扫二维码,就能完成一笔交易。而各大支付入口为争夺用户也不惜血本,广告与补贴双管齐下,在每一家超市和饭店你都能看见花花绿绿的二维码。

在用户习惯养成后,每个人都习惯了二维码的存在,大到商场买买买,小到路边摊买炸串,支付宝和微信支付成了我们的唯二选择。

而在牢牢占据用户手机屏幕上两个宝贵的位置后,两家都在自己的本身的业务基础上开始大做文章,利用巨大的流量入口,集成了电影购票、打车、租房、出行等一系列生活服务,努力让用户用一个APP解决所有的问题。

移动支付功能性更强

这也让许多用户在感慨“手机支付真方便”的同时,产生了不再需要信用卡、银行卡的“错觉”,不要忘了这些移动支付的背后都绑定了各种银行卡,各种信用卡,是移动支付让信用卡在天上乘无线电波飞了起来。

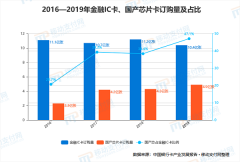

信用卡增势迅猛

我们再来看看另一组数据,在2018年,信用卡发卡规模增势迅猛,中国信用卡累计在用卡总量为6.86亿张,同比增长了16.73%,移动支付的增长率还增长的多,信用卡跨行交易总额达到了28.7万亿元,信用卡均授信额度为2.24万元,授信使用率为44.51%。

可见,尽管信用卡在移动支付大潮中一直被弱化,但其实几乎只是承载了信用卡,甚至还有了比以前更高的普及率和使用率。

尽管移动支付看起来是万能的,但是没有信用卡和银行卡的支持是万万不能的,涉及到大额交易时,人们往往还是使用刷卡的方式。同时央行对支付平台加强了监管力度,一系列政策让第三方支付机构不得不做出改变,致使用户回归传统的银行卡与信用卡等方式。

支付战是抢钱战

而信用卡可透支这一特点,也是支付平台最初难以企及的一点。近年来,各支付平台纷纷上线了自己的可透支业务。例如京东的白条、支付宝的花呗、借呗以及网络上的一系列小额贷款APP,透支就是用时间換利息,透支支付战就是抢钱战。

尽管提供的额度远低于传统信用卡,但这些平台的注册认证流程相对简单,只需提供身份证和人脸认证,就能拥有一定的透支额度。并且由支付平台对用户信用进行评估,通过综合用户的消费习惯、还款是否及时等一系列行为来提高用户的可透支额度。

提前消费是消费信用

中国的企业不缺假货、制造业也不缺烂货、而中国的商人,也不缺诈骗行为,这种信用危机实际上是一种信仰危机互联网公司的一通操作让越来越多人习惯于“先享受,再花钱”,看似用移动支付的新花样替代了传统的信用卡等实体金融服务,这种消费观念实际上是在消费自己的信用,但愿更多的被信用体系的建立,能够让中国社会、个人、企业形成或被建立自己的信用体系。

结束语

中国第一张信用卡发行于1986年,距今已过去了33年,但在大部分时间里都没有普及开来,和发达国家的水平相差很远。而现在信用卡在在移动支付增长46%的情况下,还能增长16%,充分说明了移动支付带动了信用卡的增长,而且数据足够证明了移动支付不仅运载了信用卡,重要的是建立了中国大面积的被信用体系。

文章来源:中关村在线 相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们