12月6日,2018中国移动合作伙伴大会上,展台前的小米工作人员为记者展示了小米MIX3 5G版在5G网络下的网页浏览和在线视频直播。

在5G前夕,距离第二波互联网手机热潮兴起已过去5年。但互联网手机鼻祖小米却不愿再提及互联网手机这一概念。

小米、荣耀、一加等如今已踏出互联网手机阵营,寻求品牌力、国际化水平的提升。而魅族、锤子科技、360手机等却在2018年遭遇裁员、资金链等困扰。

两极分化的背后,是刀刀见血的互联网手机市场竞争残酷的缩影。

分化加剧

“现在的纯互联网手机品牌,基本是体量小,有心布局线下但无财力支撑的小众品牌。”在深圳华强北经营3C店铺十余年的林强直言,代表年轻、活力、性价比、极客、发烧友等多重含义的互联网手机在2018年很少再被身边人提及。

第一波互联网手机热潮发生于2011年,由小米、阿里巴巴、百度等互联网公司发起。但这波手机热于2012年底偃旗息鼓,唯有小米杀出重围。而华为、中兴、金立、联想、酷派等传统手机企业主导的第二波互联网手机热兴起于2013年前后。但金立IUNI、大可乐、联想ZUK、酷派大神、乐视手机等已逐渐淡出主流市场,锤子手机、360手机在2018年均被质疑裁员。对此,二者均回应“并非裁员或解散,因业务调整,部分业务并入集团”。

珠三角一家不愿具名的手机代工企业高层介绍称,“互联网手机企业在2013年兴起之际,生存门槛是年销售100万台。如今,没有1000万台的年销售规模很难立住脚了。”《财经》此前报道称,锤子手机过去4年手机总销量不超过300万台。消费电子分析人士向瑾称,360手机2018年销量不足100万台。而360手机总裁李开新2018年初透露,360手机2017年销量为500万台。

在手机领域摸爬滚打十余年的魅族在2018年经历了内讧等人事震荡,魅族16等产品也乏善可陈。赛诺研究信息显示,魅族上半年手机国内销量、销售额分别为621万台、64亿元,仅有小米、荣耀销量、销售额的25%左右。对照2017年魅族手机出货量接近2000万台,销售额超过200亿元并保持盈利来看,魅族的2018年难言乐观。

荣耀、小米则被视为互联网手机潮的最大胜利者。据Counterpoint数据显示,荣耀、小米2018年第三季度在国内分别销售了1330万台、1310万台,分列国内销量第四名、第五名,超过苹果。在2018年荣耀Note 10发布会上,荣耀总裁赵明称,荣耀从2017年一季度之后,就决定结束和小米的斗争,目标是在3年内进入全球前五,国内前三。

荣耀内部人士称,“荣耀内部已不再提互联网手机的概念。”小米上市之后,也将注意力更多投向2000元以上中高端手机市场。荣耀Magic 2、小米MIX3等高端机型的出现令友商意识到领跑者实现品牌力进阶,摘掉千元机标签的意愿。

“两极分化比较严重。荣耀、小米享尽了互联网手机性价比的红利潮,并开始向品牌力、高溢价方向进阶;锤子手机、360手机等小众品牌生存弥艰;魅族或许在头部企业‘犯错’的情况下还有晋级的契机。”通信观察人士项立刚直言,固化的市场格局短期内不太容易松动。

“淘金热”扩至欧洲

但这并不意味着小众品牌就无生存契机,一加就是个例证。每年只出1~2款旗舰机型的一加,二季度和三季度蝉联印度高端手机市场份额的第一名。2018年新推的一加6上市仅22天全球销量就突破100万台。

发展差异悬殊且日趋固化的互联网手机市场却在产品技术走向、市场布局等方面有着高度的相似性。荣耀Magic 2、荣耀10、小米8、小米MIX3、一加6T、努比亚Z18、360手机 N7 Pro、魅族 16th等使用了AI技术的全面屏手机成为互联网手机企业的年度旗舰标配,与传统手机企业保持着技术探索步调的一致。

继2017年印度、印尼等东亚、东南亚市场被小米、OPPO、vivo、联想、华为、一加等中系手机军团攻占过半市场份额之后,欧洲市场成为新的掘金地。

据Canalys数据显示,2018年第三季度,小米在西欧的智能手机出货量同比增长386%。此前的5月,小米与长江和记实业有限公司(以下简称“长和”)宣布组成全球策略联盟。合作初期,小米手机等产品将在奥地利、丹麦、爱尔兰、意大利、瑞典、英国、荷兰的长和旗下零售网络销售。“海外扩张是没有疆界的,我们会继续扩张。”小米高级副总裁王翔表示,联盟会让小米海外发展如虎添翼。

以全球前五作为目标的荣耀也开始进军欧洲。上述荣耀内部人士介绍,东北欧成为荣耀2018年在欧洲布局的重点。“华为在当地的供应链、采购、行政、销售网络等都使荣耀进入之初不会出现‘水土不服’的情况。”他坦言对于明年东北欧市场实现销量翻番有极大信心。而赵明在乌镇互联网大会上也直言,“2019年,欧洲会是荣耀主要发力的海外市场之一。”

效力OPPO十余年并升至副总裁的刘作虎在2013年底创立一加,就提出了高端、国际化、精品的产品定位,并出海谋发展。

一加人士介绍,从一加1开始,公司就通过社区来与全球用户交流,让用户参与产品设计。如今,一加拥有来自全球196个国家、超过500万的社区用户。“一加的海外销售是通过邀请码实现,一步步让朋友之间的口碑去传播,做好口碑建设。”一加方面称。

据悉,一加与EE、沃达丰、O2、Elisa等欧洲运营商达成合作,在欧洲市场保持着每年60%~70%的销量增速。

相比对于欧洲市场热情的高涨而言,中系手机企业整体对于美国市场持更审慎的态度。

“美国是非常大、也是很重要的市场,对于美国市场,我们目前是在保持关注和积极准备的状态。”小米CFO周受资在第三季度财报电话会议上明确指出。持类似看法的并不在少数。

在南方科创研究中心主任陈以升看来,中美贸易关系波折不断,在一定程度上挫伤了中系企业进军美国市场的积极性;另一方面,苹果、三星强势盘踞美国高端机市场,且用户对高品质手机保持着极高的忠诚度,后来者很难撼动市场格局。作为中国、美国之后的第三大市场,欧洲市场无疑就成了中国手机企业打造全球品牌号召力的兵家必争之地。

生存空间逼仄

在Elisa的工作人员Karlsson看来,中系制造可以带来物美价廉的高品质产品。但在手机企业来说,这意味着步步为营的竞争又将在另一个市场上演。

IDC、IHS等调研机构自2012年以来的统计数据显示,华为、小米、OPPO、vivo等中系手机企业占据全球手机出货量的四成左右。

在中国、印度市场,“高高在上”的苹果、三星已退居中系手机企业之后。但苹果、三星在国际市场的出货量仍维持在四成左右,拿走了全球手机市场八成左右的利润。从二者手中抢占利润远比抢占市场要难。

“互联网手机企业懂得造势,深谙规模打法,但如何实现快速获客的同时快速获利似乎仍是它们需要直面的问题。这个问题即便是在中国市场都没有很好地解决,这方面的典型企业如小米。”向瑾直言,扎实地立足并不容易。

受益于小米8等中高端手机提振,小米手机单机平均售价由2017年第三季度的930.7元提升至2018年第三季度的1052元。但这距离友商眼中中高端手机单机平均售价2500元的标准线仍存差距。

中国信息通信研究院最新的数据显示,2018 年 1~10 月,前十的厂商合计出货量同比提升 8.1%至 92.7%。手机市场萎缩,叠加资源往头部企业集中,小众互联网手机企业的生存空间越来越小。

“手机市场早已成为头部企业的竞争舞台,二三梯队品牌很辛苦地熬着。”上述珠三角手机代工企业高层说。

但并非毫无希望。继全面屏手机在2017年下半年获得爆发,并带动天线、指纹识别等器件小型化和隐形化之后,手机圈2018年又开始热议折叠手机。IDC分析师王希直言前景还不太明朗,“折叠手机仍将面对初期定价更高、软件系统支撑、柔性屏产能等问题,其前景最终仍需要由用户决定。”

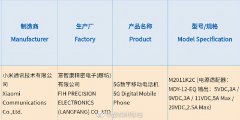

同时,在颠覆式创新日渐干涸的背景下,5G不仅是通信技术的变革,也成了能给失去动力的全球智能手机注入活力的另一变量。“5G是革命性的,在未来4~5年内,我们可能会看到其对生态系统产生重大影响。”一加方面称。华为、中兴在10年前就开始着手5G相关技术的研究。华为、小米等预计于2019年推出首款5G商用手机。多家外媒称,2019年将是不确定的一年,预计2020年5G手机的销量会达到6500万台。

一位友商眼中的头部手机企业的管理人士说:“变幻莫测的手机市场,一成不变是不可能的。我们一直战战兢兢地提醒自己努力向前看。”他直言,用户至上的产品力支撑着公司走到今天,公司对于5G保持着高度的关注。

文章来源:网络 相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们